时间推进到四季度,随之而来的寒气已率先入侵半导体产业。

最近两周各厂商三季度财报陆续披露,包括英特尔、SK海力士等在内的国外巨头公司营收皆呈下滑趋势,且纷纷下修资本支出,以应对商业周期的影响度过寒冬。

中国企业的境况同样传出隐忧,160家A股半导体公司三季度业绩显示,其中82家企业的净利润出现同比下滑,占比高达51.25%。

业绩不佳、股价下跌、大砍支出,半导体厂商们正在经历一场特殊的"下行周期",行业寒冬将持续到何时?厂商们又将如何应对?或可从相关财报中一窥端倪。

01

英特尔:营收不及预期,降本增效过冬

今年下半年以来,PC市场呈现出非常不稳定的局面,疲软程度超预期,以PC芯片巨头英特尔为代表的芯片设计厂商们营业利润多有不同程度的下降。

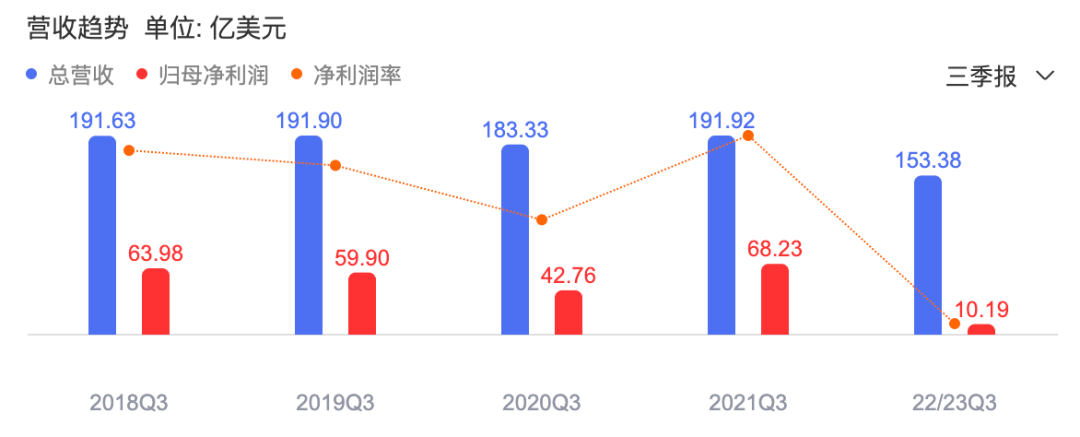

10月28日,英特尔公布2022年第三季度财报。财报显示,英特尔第三季度营收为153.38亿美元,与去年同期的191.92亿美元相比下降20%;净利润为10.19亿美元,与去年同期的68.23亿美元相比下降85%。

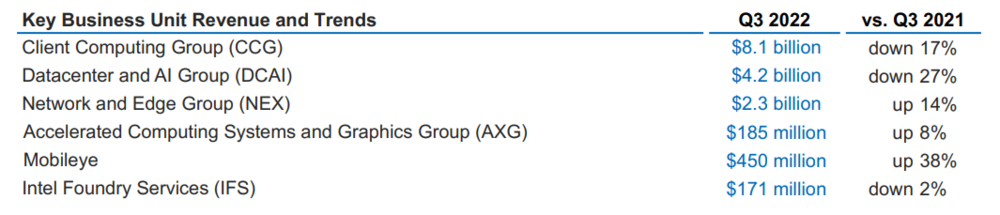

Counterpoint Research的数据显示,第三季度全球PC发货量同比下降15.5%,受此影响,同时由于市场对全球经济衰退的担忧,英特尔的两大核心业务均出现了不同程度的下降。PC芯片业务(CCG)营收81亿美元,同比下滑17%;服务器芯片相关的数据中心和人工智能业务(DCAI)营收42亿美元,同比下滑27%。

面对不及预期的业绩,英特尔CEO帕特·基辛格表示,为了应对商业周期的影响,公司正在积极地缩减成本。据已公布消息,英特尔将在2023年推动30亿美元的成本削减,到2025年末达到80至100亿美元的年化成本削减和效能增益。

同时将本财年的资本支出预期从此前的270亿美元下调至250亿美元。事实上,全球半导体市场的寒意并非从财报才开始显现,喋喋不休的股市早已透露出逼人寒气,2022年迄今英特尔股票已累计下跌约47%,总市值蒸发逾1000亿美元。

02

SK海力士:存储芯片遇冷,减产缩支成必然

消费电子市场的持续低迷,致使手机、PC等消费电子客户不断调整库存,存储芯片业务必然会受到影响,全球第二大存储芯片制造商SK海力士三季度财报公布,营业利润同样下滑较大。

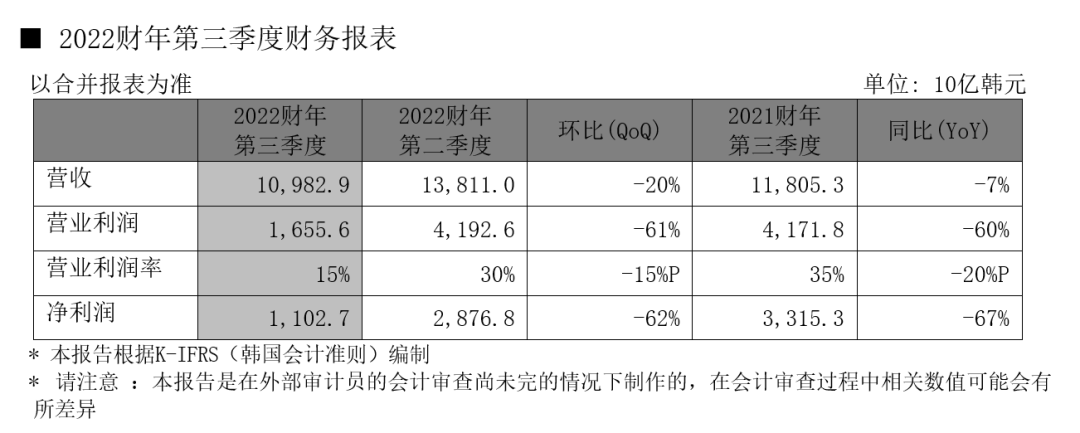

SK海力士发布的2022财年第三季度财务报告显示,其营业利润为1.6556万亿韩元(约合人民币84.7亿元),同比减少60.3%,低于分析师预估的2.5万亿韩元;销售额为10.9829万亿韩元,同比减少7%,低于预估的12.2万亿韩元。

SK海力士分析称,由于全球宏观经济环境下行,DRAM和NAND产品需求低迷,销量和价格都下滑,第三季度的销售额也同比减少。

另一方面,虽然改善了产品成本竞争力,但价格降幅度大于成本节约幅度,公司营业利润也大幅减少。对于市场低迷的趋势,SK海力士预测这种供过于求的情况仍将持续一段时间。

因此,该公司将明年的投资规模从今年预计的15万亿韩元至20万亿韩元减少到50%以上的标准,估算整体缩减幅度将达10万亿韩元(约70.4亿美元),同时今后将以收益性较低的产品为中心减少产量。二三季度以来,存储芯片持续遇冷已明显进入下行周期。

TrendForce数据显示,今年二季度DRAM平均合同价格同比下跌10.6%,为两年来首降;第三季存储器位元消耗与出货量持续减缓,唯有供应商库存压力只增不减。受此影响,SK海力士等存储大厂股价均大幅下跌,2022年1月3日SK海力士股价为128500韩元(约合人民币657.56元),截止发稿前其股价为84500韩元(约合人民币432.40元),下跌约34.25%。

03

三星电子:咬紧牙关,逆势而行

作为全球最大存储芯片厂商的三星电子,其实也难逃此劫。

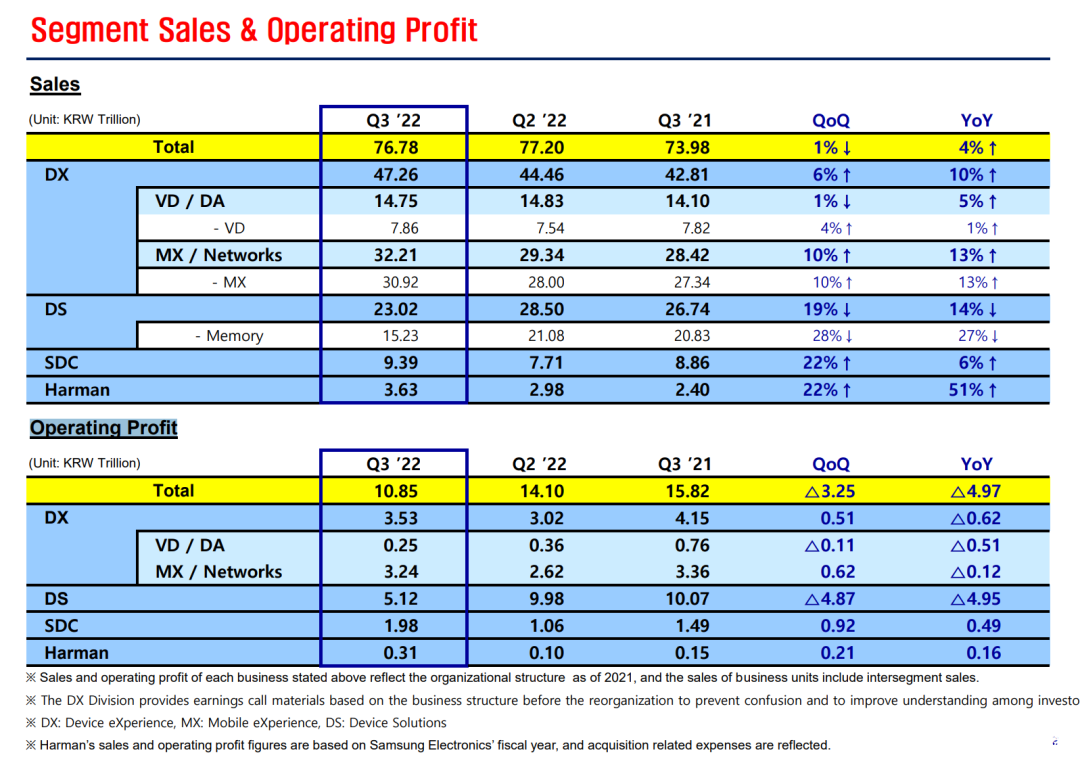

据三星电子披露的财报,其第三季度营业利润为10.85万亿韩元,同比锐减31%,为其近三年来首次同比下降;半导体收入为23.02万亿韩元,环比下滑19%,同比下滑14%。其中存储业务营收为15.23万亿韩元,环比下滑28%,同比下滑27%。今年以来三星电子股价下跌同样超30%以上。

不过,当其他厂商为熬过芯片寒冬而选择减产及砍支出时,三星则表示不会考虑主动减产,但可能灵活调整2023年设备方面的资本支出。

由于高通货膨胀、疫情等宏观问题持续存在,个人电脑和智能手机出货量继续下降,内存芯片行业正面临非同一般的市场恶化,不仅国外巨头们业绩受影响,中企也正感受产业链传导的寒气。

04

韦尔股份:业绩“变脸”,市值蒸发近两千亿

近期A股市场主要芯片厂商三季报陆续发布,总体来看A股半导体公司业绩增减比相当,也就是说半数以上企业净利润出现下滑,在一定程度上传递出隐忧情绪。

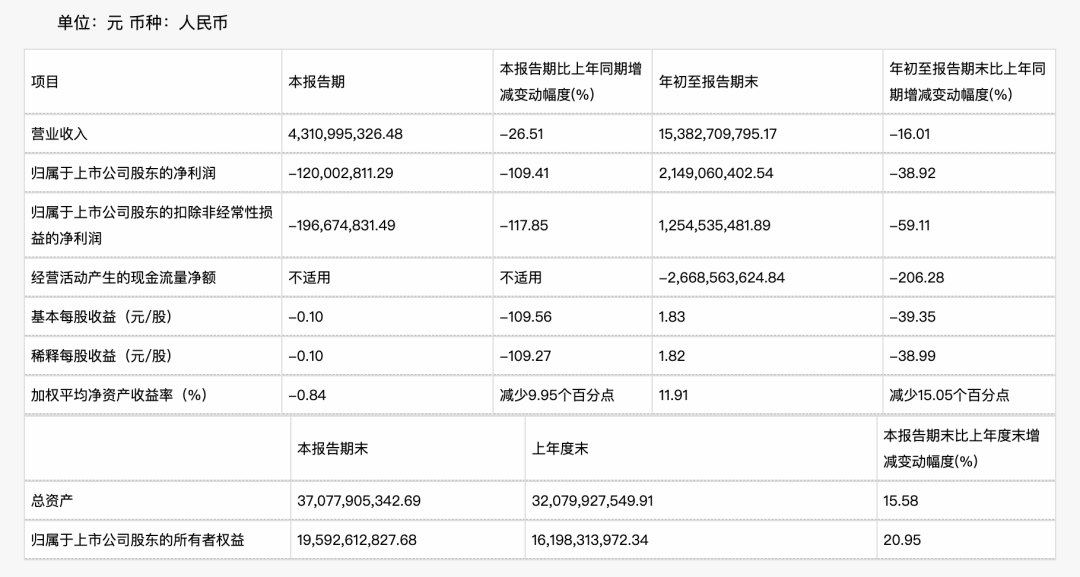

作为国内半导体的龙头,韦尔股份业绩“变脸”尤为明显。10月28日,韦尔股份公告称2022年公司前三季度营收153.83亿元,同比下降16.01%;归母净利润21.49亿元,同比下降38.92%,主要因销售收入下降所致。其中,第三季度公司营收43.11亿元,同比下降26.51%;归母净利润亏损1.20亿元,这是韦尔股份自2019年第三季度以来,首次出现季度亏损。

半导体行业进入下行周期以来,叠加国际形势等因素的影响,A股半导体曾持续下跌,国内厂商此前就已感受到频频寒意。从K线图来看,韦尔股份股价跌幅也颇为显眼,自去年12月份反弹至阶段高点之后,随后进入震荡下行通道,该公司年初至今跌幅已超68%,市值蒸发近两千亿。

同样原因,随着消费电子需求持续下滑,终端厂商清库存,全球半导体产业都已进入滞缓期,业内很多公司正在陷入业绩下滑、库存高增的困境。

数据显示,从160家A股半导体公司前三季度业绩来看,总营收合计4647亿,超半数净利润下滑。在净利润增幅方面,仅有78家企业净利润出现同比增长,而高达82家企业的净利润出现同比下滑,占比高达51.25%。

05

卓胜微:净利润“腰斩”,股价跌超六成

手机市场遇冷,硬件供应商也受到波及。

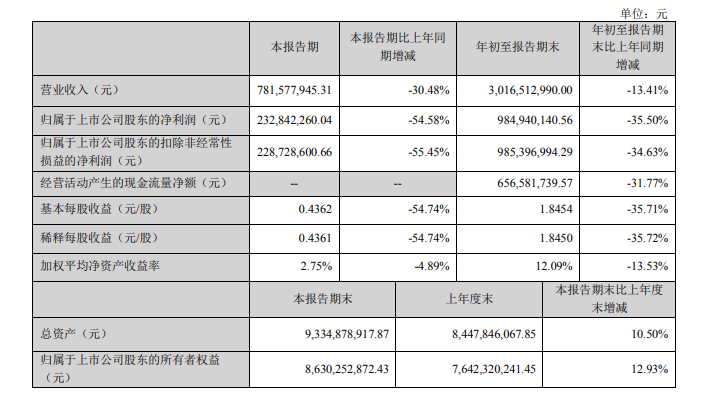

射频芯片龙头卓胜微Q3净利润几近“腰斩”,尽管该公司芯片产品占据移动通信、无线蓝牙两大市场,其财务数据显示,今年前三季度实现的营业收入约30.17亿元,同比下降13.41%;对应实现的归属净利润约9.85亿元,同比下降35.5%。报告期内卓胜微的扣非后净利润约9.85亿元,同比下降34.63%。

卓胜微股价走势亦较为低迷,其在2021年6月30日盘中达到339.99元历史最高,但此后一路下行,年内股价跌超六成,截止发稿前,卓胜微股价约103.03元,最新市值仅为551.79亿元。

结 语

作为一个周期性成长的行业,半导体每次周期都有其特殊性。当下半导体市场的低迷,主要在于需求端的明显疲软。

CINNO Rescarch数据显示,2022年上半年中国市场智能机的销量约为1.34亿部,同比下降16.9%;IDC数据显示,2022年二季度,全球主要计算机品牌出货量同比也下降了约15.3%。终端销量下滑使得下游客户在备货策略上更为保守,新产品的推出时间有一定程度的后延。

后疫情时代,消费电子市场饱和,全球经济环境衰退更是助推了需求端大范围受影响。根据市场研究机构半导体情报(Saemiconductor Intelligence)的分析模型,全球经济增长每3个百分点的减速,就将导致半导体市场增长下降16个百分点,这意味着半导体行业此次下行周期将格外煎熬。

随着寒气自下而上传导,当上游企业发现没人下单了,市场进入下行期了,常规反应自然就是收缩生产、降低产线满载率,以渡过行业寒冬。不过,面对下滑的业绩,各厂商在发布财报时仍表示持有乐观心态。例如,对于此次不同以往的“寒冬”侵袭,英特尔认为下滑也是一个机会可以推动其为实现目标更快速地推进必要的转型,并对未来的长期机会保持乐观。

SK海力士社长卢钟元亦表示,基于过去公司历史中将危机转化为机遇的能力,该公司将克服这次低迷,跃升为真正的存储器领导者,并预计2023年下半年芯片需求将出现复苏。

同时值得一提的是,虽然消费电子市场需求萎靡不振,但用于汽车等领域的芯片需求尚未减弱,依然对行业景气形成一定支撑,这对于国内厂商而言也是机遇。或许可以说,能够越过本次行业寒冬的企业,未来必将爆发更大势能。

- 还没有人评论,欢迎说说您的想法!